役員貸付金精算

役員貸付金

金融機関が中小企業への融資を審査する際、その企業の貸借対照表(B/S)の資産項目に、「役員貸付金」や「役員への仮払金」が計上されている場合、融資審査における形式基準に抵触して審査が承認されないケースがあります。

金融機関が中小企業への融資を審査する際、その企業の貸借対照表(B/S)の資産項目に、「役員貸付金」や「役員への仮払金」が計上されている場合、融資審査における形式基準に抵触して審査が承認されないケースがあります。

「役員貸付金」は、資産として計上されているものの、貸付の金額や貸付の理由、また貸付期間や返済状況などにもよりますが、「なかなか現金化されない負の資産」と判断されるケースがあります。また、有無を言わせず、自己資本から役員貸付金を差し引いて、実態バランスとして決算書を評価するという金融機関もあります。

結果として、金融機関に融資を依頼しても、

「社長個人の資金繰りにつかわれるのではないか」

「会社のお金と個人のお金を混同している社長は経営者としての資質に欠ける」

との理由で、融資を断られる可能性も高まります。

とは言え、業種や取引形態によっては経費参入しにくい経費を社長貸付金として処理しているということもあるでしょう。また、個人で創業してその際の借入が法人化したあとも残っている場合に、このような「役員貸付金」として処理するケースもあります。

しかしながら金融機関によっては「役員貸付金を精算しなければ融資審査は通りません」と、はっきり言われることもあります。事情を考慮いただけないことが大半ですので、「役員貸付金」はできるだけ早期に解消した方が金融機関からの評価を上げることにつながるでしょう。

役員貸付金精算プラン

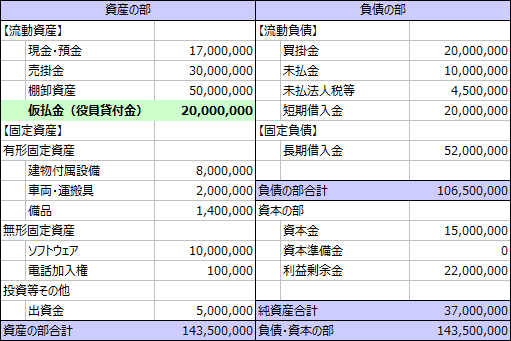

例えば、役員貸付金が2,000万円あるとしましょう。

経営者に同等額の預貯金があって一括で精算できるのであれば問題ありませんが、毎月の報酬から数十万円を返済して「役員貸付金」を減らしていっている経営者が見受けられます。

もちろん、役員貸付金が目減りしてその分現預金が増えていくことになりますが、「役員貸付金」という項目が消えるまで相当な期間を要するでしょう。完済するまで金融機関からの融資が受けられないのであれば、数年間は借入ができないということになります。

当社では、合法的な解決策として、役員貸付金を一括して精算するソリューションを有しています。

ただし下記の条件があります。

- ①社長個人の収入がある程度あること

- ②社長個人が健康であること

- ③精算したい貸付金が数千万円以内であること。

また、大手ファイナンス会社との提携によるソリューションですので、審査もあります。また審査に必要な書類は以下の通りです。

- 決算書3期(勘定科目明細付)、月次試算表

- 履歴事項全部証明書(コピー可)

- 会社概要及び事業概要

ご相談から実行までにおおよそ3週間で完了します。また本取り組みにおいて成立した場合、コンサルティング費用として10万円(消費税別)を頂戴いたします。

一度決算書に記載された「役員貸付金」は、精算されない限り、永久に残ってしまいます。今期中に精算して金融機関からの評価を上げてみませんか?